Mit über 30 Jahren Erfahrung im institutionellen Asset Management sind wir stolz darauf, zu den führenden Asset Management- und Kapitalverwaltungsgesellschaften in Deutschland zu zählen. Unser Erfolg basiert auf kontinuierlichem Wachstum, Innovation und dem Streben nach exzellenter Leistung.

Unsere Wurzeln – was uns antreibt

Unsere Wurzeln liegen im Asset Management. Als Tochtergesellschaft der Landesbank Hessen-Thüringen (Helaba) wurden wir im Jahr 1991 speziell für das Asset Management von Sparkassen gegründet. Seitdem konzentrieren wir uns auf das institutionelle Asset Management. Unsere Unternehmensstrategie ist klar auf die drei Geschäftsfelder Asset Management, Alternative Investments sowie das Asset Servicing ausgerichtet.

Kern unseres Handelns ist eine hohe Kundenzufriedenheit – das ist unser Anspruch.

Standort Frankfurt – das Herzstück unserer Leistungen

>230 Mrd. €

AuM / AuA

>1.250

Fonds / Segmente

>400

Mitarbeitende

Mit über 400 Mitarbeitenden betreuen, managen, administrieren oder reporten wir ein Volumen von ca. 230 Mrd. € in über 1.250 Fonds und Segmenten an unserem Standort in Frankfurt. Dabei verfolgen wir alle ein gemeinsames Ziel: Ihnen als starker Partner zur Seite zu stehen und mit unserem fundierten Wissen Ihr Vermögen optimal zu gestalten. Hierfür bieten wir Ihnen maßgeschneiderte Lösungen, die auf Ihre individuellen Bedürfnisse zugeschnitten sind, und setzen dabei auf Transparenz, Verlässlichkeit und Nachhaltigkeit.

Breite Kundenstruktur durch partnerschaftlichen Dialog

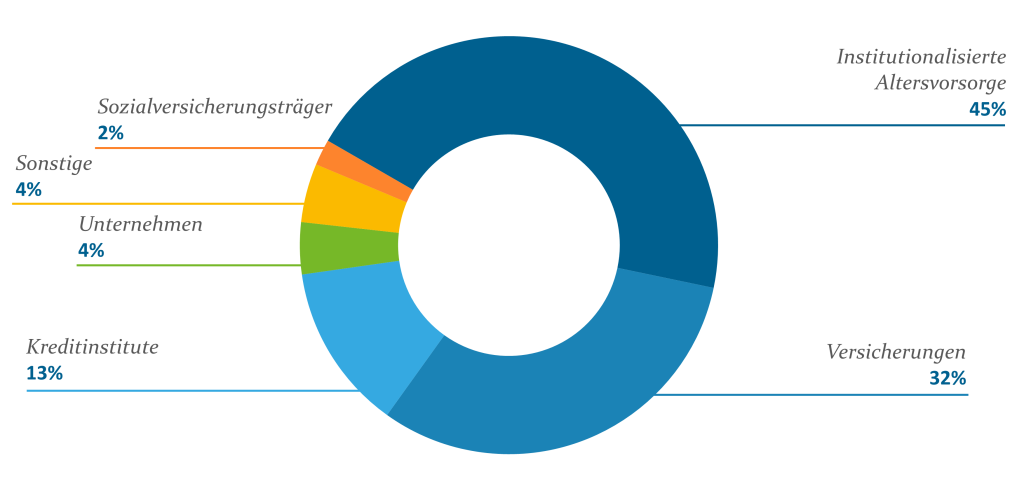

Das kontinuierliche Wachstum der Gesellschaft war möglich, weil unsere Kunden uns ihr Vertrauen geschenkt haben und stets zu einem offenen und partnerschaftlichen Dialog bereit waren. Dabei ist es uns immer wichtig, unsere Dienstleistungen an den Bedürfnissen unserer Kunden auszurichten.

Heute dürfen wir über 250 institutionelle Investoren, darunter Kreditinstitute, Versicherungen, Altersvorsorgeeinrichtungen und Unternehmen, Gewerkschaften, kirchliche und caritative Einrichtungen, Stiftungen sowie Sozialversicherungsträger zu unseren Kunden zählen.

Kundenstruktur nach administrierten Spezialfondsvolumen.

„Als großer institutioneller Investor haben wir eine Vorbildfunktion und setzen höchste Maßstäbe für nachhaltiges Handeln in Investitionen und Geschäftsbetrieb, um auch Andere von der Notwendigkeit nachhaltigen Wirtschaftens zu überzeugen.“

Unser Unternehmensleitbild

Die Helaba Invest pflegt eine Unternehmenskultur, die von Offenheit und Vertrauen geprägt ist und Raum für Innovationen öffnet.

Um dies zu untermauern und uns geschäftlich, organisatorisch und kulturell fit für die Zukunft aufzustellen, haben wir in einem intensiven, partizipativen Prozess, d.h. unter Einbeziehung aller Mitarbeitenden, unser Unternehmensleitbild entwickelt.

Unsere Mission

Wir geben Sicherheit und schaffen Perspektiven in der Kapitalanlage für nachhaltigen gesellschaftlichen Wohlstand.

Unsere Vision

Wir sind eine Arbeitgeberin, für die man gerne arbeitet. Wir leben ein auf Nachhaltigkeit ausgerichtetes Geschäftsmodell.

Unsere Werte

Wir sind alle Unternehmer im Unternehmen. Wir handeln offen, mutig und wertschätzend.

Wissen entscheidet.

Treffen wir uns auf dem Institutional Money Kongress 2026?

Am 24. und 25. März 2026 ist es im Congress Center Messe Frankfurt wieder so weit: Der Institutional Money Kongress wird für zwei Tage zur wichtigsten Informationsplattform für institutionelle Investoren im deutschsprachigen Raum.

Wir freuen uns sehr, Sie in unserer Lounge Nr. 29 zu empfangen.

Melden Sie sich gleich für unseren Workshop und/oder das Gruppengespräch an!

Trumps Angriff auf die Fed – Szenarien für Unabhängigkeit, Reaktionsfunktion und Kapitalmärkte

Normalerweise kommuniziert die US-Notenbank über nüchterne Protokolle und präzise austarierte Statements. Doch die Videobotschaft, die der Fed-Vorsitzende Jerome Powell am 11. Januar 2026 veröffentlichte, entsprach nicht ganz dem üblichen Schema: Mit seiner deutlichen Warnung vor einem Angriff auf die geldpolitische Autonomie konterte Powell die Ermittlungen des Justizministeriums, die zwar offiziell Bauarbeiten am Fed-Gebäude untersuchen, in Wahrheit aber die Institution selbst schwächen sollen. Während ehemalige Fed-Vorsitzende und internationale Notenbanker in Solidarität mit Powell zusammenrücken, verschärft der Rechtsstreit um die von Donald Trump forcierte Entlassung der Fed-Gouverneurin Lisa Cook die Unsicherheit weiter.

HI-Basisfonds überschreiten 500 Mio. Euro-Marke

Die erfolgreiche Entwicklung der HI-Basisfonds unterstreicht den wachsenden Bedarf institutioneller Investoren nach passgenauen und kosteneffizienten Marktzugängen. Basisfonds fungieren dabei als indexnahe Umsetzungsvehikel, die einen skalierbaren Zugang zu Marktsegmenten wie globalen Aktienmärkten oder Staatsanleihen ermöglichen. Mit dem Überschreiten der 500 Millionen Euro Marke hat sich die Fondsfamilie als zentraler Baustein der Multi Asset Strategie von Helaba Invest etabliert. Für unsere Kunden entstehen dadurch, auch bei kleineren Anlagevolumina, strukturelle Kostenvorteile bei der Umsetzung individueller Lösungen.

Hinter der Entwicklung der Basisfonds steht die wachsende Nachfrage nach einer zentralen Multi Asset Kompetenz, die institutionellen Kunden Marktzugänge ermöglicht, abhängig von Marktumfeld, Risikobudget und Mandatsstruktur.

Mehr zum Thema Nachhaltigkeit