Im Rahmen unseres Full Service-Ansatzes spielt die Administration Ihrer gesamten Kapitalanlagen eine zentrale Rolle. Wir bieten Ihnen maßgeschneiderte Lösungen, die alle Aspekte einer professionellen Vermögens- und Fondsverwaltung abdecken.

Unsere Kernkompetenzen

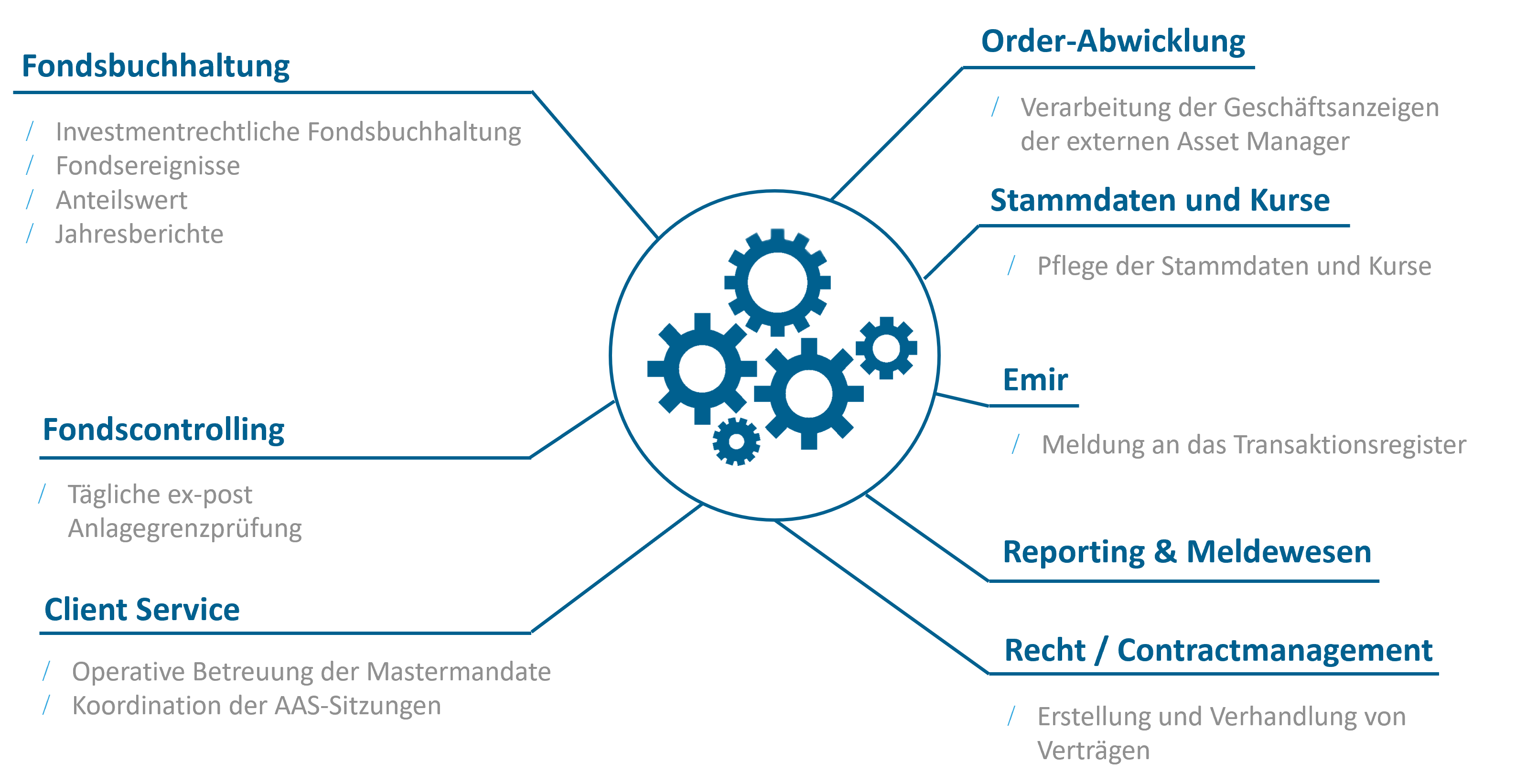

Unsere Kernkompetenzen liegen in der Fondsbuchhaltung gemäß verschiedener Bilanzierungsvorschriften, einem integrierten Risikomanagement und -controlling sowie der Performance-Messung von Spezial- und Publikumsfonds über alle Assetklassen hinweg.

Flexibilität, Transparenz und Skalierbarkeit – die Master-KVG

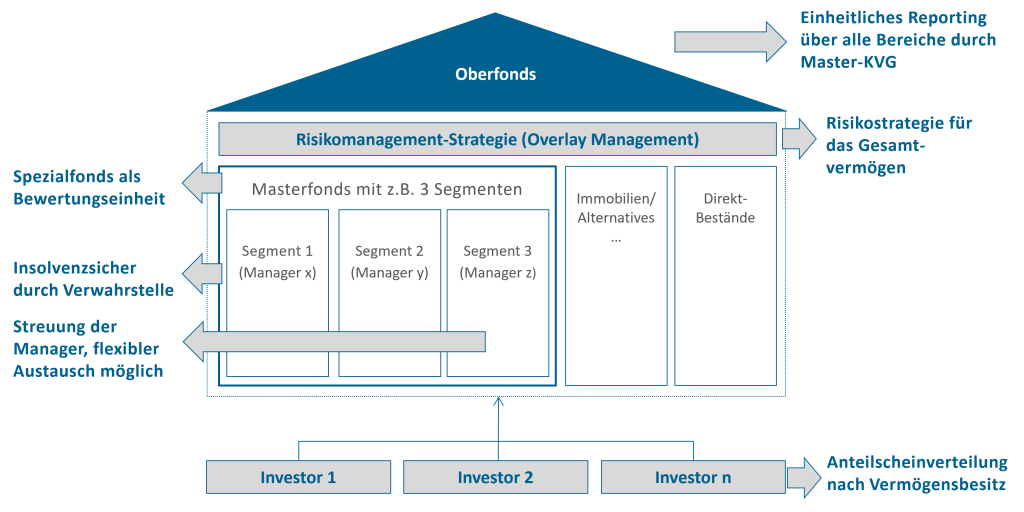

Ob liquide, illiquide Assetklassen oder die Integration der Direktbestände – mit einer zunehmenden Anzahl von Assetklassen steigt in der Regel auch die Komplexität der Kapitalanlage. In der Master-KVG führen wir Ihre Kapitalanlagen zusammen und administrieren alles „aus einer Hand“ – und das erfolgreich seit über 20 Jahren.

Die Master-KVG als zentrale Administrationsplattform Ihrer Kapitalanlage schafft die Basis für ein ein konsolidiertes Reporting verschiedener Asset Manager, ein einheitliches Risikomanagement sowie eine übergreifende Anlagegrenzprüfung. Das bedeutet für Sie Transparenz, Vergleichbarkeit und Kontrolle über die Kapitalanlage bei gleichzeitiger Skalierbarkeit.

Im gleichen Zug zentralisieren Sie die Verwahrung der Spezialfonds bei einer Verwahrstelle oder einem Global Custodian. Diese Bündelung führt zu einer deutlichen Reduzierung der Schnittstellen und der Komplexität – eine klare Steigerung der Effizienz und Kostenreduktion.

Lassen Sie Ihrer Strategischen Asset Allokation freien Lauf

Für viele Investoren ist eine langfristige Strategische Asset Allokation (SAA) der Kern ihrer Anlagestrategie. Doch erst im Masterfonds spielt die Umsetzung der SAA ihre Vorzüge aus. Im Masterfonds befinden sich die einzelnen Segmente unter dem Dach einer einzigen juristischen Fondshülle. Wir ermitteln für Sie einen einheitlichen Fondspreis auf Ebene des Masterfonds. Dadurch können Kompensationseffekte zwischen den einzelnen Segmenten voll zum Tragen kommen. Dies schont Ihr Risikokapital und erhöht gleichzeitig den Spielraum jedes einzelnen Asset Managers. Als Brücke zwischen Master-KVG und Asset Management bieten wir seit mehreren Jahren ein Overlay Management an.

Global investieren, lokal agieren

Alle Wertschöpfungseinheiten bieten wir vom Standort Frankfurt a.M. aus an.

Durch unsere Präsenz vor Ort sind wir in der Lage, Ihre Anliegen schnell und zielgerichtet zu bearbeiten. Unser Client Service ist Ihre Schnittstelle zu den Experten in den Fachbereichen.

Das bedeutet für Sie: feste Ansprechpartner, kurze Wege und eine hohe Flexibilität in der Umsetzung Ihrer individuellen Anforderungen. Nutzen Sie unsere Expertise.

Individuelle Lösungen durch persönliche Beratung

Nicht zuletzt durch die persönliche Betreuung eines jeden Mandates durch einen erfahrenen Portfolio Manager stehen wir für passgenaue Lösungen, die sich auch im aktuellen Kapitalmarktumfeld durch ein ansprechendes Rendite-/ Risikoprofil auszeichnen.