Als großer und verantwortungsvoller Investor wollen wir nicht nur passiver Anteilseigner von Unternehmen sein, sondern auch aktiv Einfluss auf diese Unternehmen ausüben. Dies umfasst sowohl den bewussten, konstruktiven und zielorientierten Dialog mit Unternehmen (Engagement) als auch die Stimmrechtsausübung auf Hauptversammlungen. Ziel unserer Active Ownership ist es, positive Veränderungen in den Unternehmen herbeizuführen, die langfristige Wertschöpfung und eine nachhaltige Unternehmensführung fördern.

„Unsere Aufgabe als Assetmanager ist es, finanzielle Werte für unsere Klienten zu schaffen und zu schützen. Dies kann nur gelingen, indem wir eine langfristige, ganzheitliche Perspektive einnehmen. Denn wie groß ist mein finanzieller Mehrwert, wenn dieser zulasten der Umwelt oder Menschen entsteht?“

„Wir verstehen es als unsere Pflicht, unsere Nähe zu den Unternehmen zu nutzen, um auf Missstände hinzuweisen und gemeinsam auf Verbesserungen hinzuarbeiten.“

„Über den gemeinsamen Dialog können wir herausfinden, wie ernst es den Unternehmen tatsächlich mit der Behebung

der Missstände ist.“

Engagement – unser Dialog mit Unternehmen

Als Unterzeichner der internationalen Grundsätze für verantwortliches Investieren (UN Principles for Responsible Investment, UN PRI) haben wir uns freiwillig dazu verpflichtet, den Dialog mit Unternehmen zu suchen und ESG-Aspekte in unserem Engagement zu berücksichtigen. Dabei setzen wir neben ISS ESG als externen Partner auch auf unseren hauseigenen Engagement-Ansatz.

Unsere Engagement-Aktivitäten – Allgemeine Prinzipien

Bei unseren Engagement-Aktivitäten konzentrieren wir uns auf die Einhaltung der folgenden Grundsätze und Leitlinien, die im Einklang mit dem normbasierten Engagement-Programm von ISS ESG stehen:

- Prinzipien des UN Global Compact

- Allgemeine Erklärung der Menschenrechte

- Kernarbeitsnormen der Internationalen Arbeitsorganisation der UN (International Labour Organization, ILO)

- OECD-Leitsätze für multinationale Unternehmen

- UN Sustainable Development Goals (SDGs)

Unsere Prioritäten beim Engagement

Ziele unserer Engagement-Aktivitäten

Durch unsere Engagement-Aktivitäten leisten wir einen Beitrag zur Erreichung der Pariser Klimaziele und reduzieren die Klimarisiken in Ihrem Portfolio. Indem wir auf die Einhaltung internationaler Standards hinwirken, trägt Helaba Invest, in Kooperation mit ISS ESG, zur Einhaltung von Menschen- und Arbeitnehmerrechten sowie zur Schaffung menschenwürdiger Arbeitsbedingungen bei. Übergeordnetes Ziel unserer Engagement-Aktivitäten ist die Sicherung bzw. Steigerung des Shareholder Value im Interesse unserer Kunden und der Gesellschaft insgesamt.

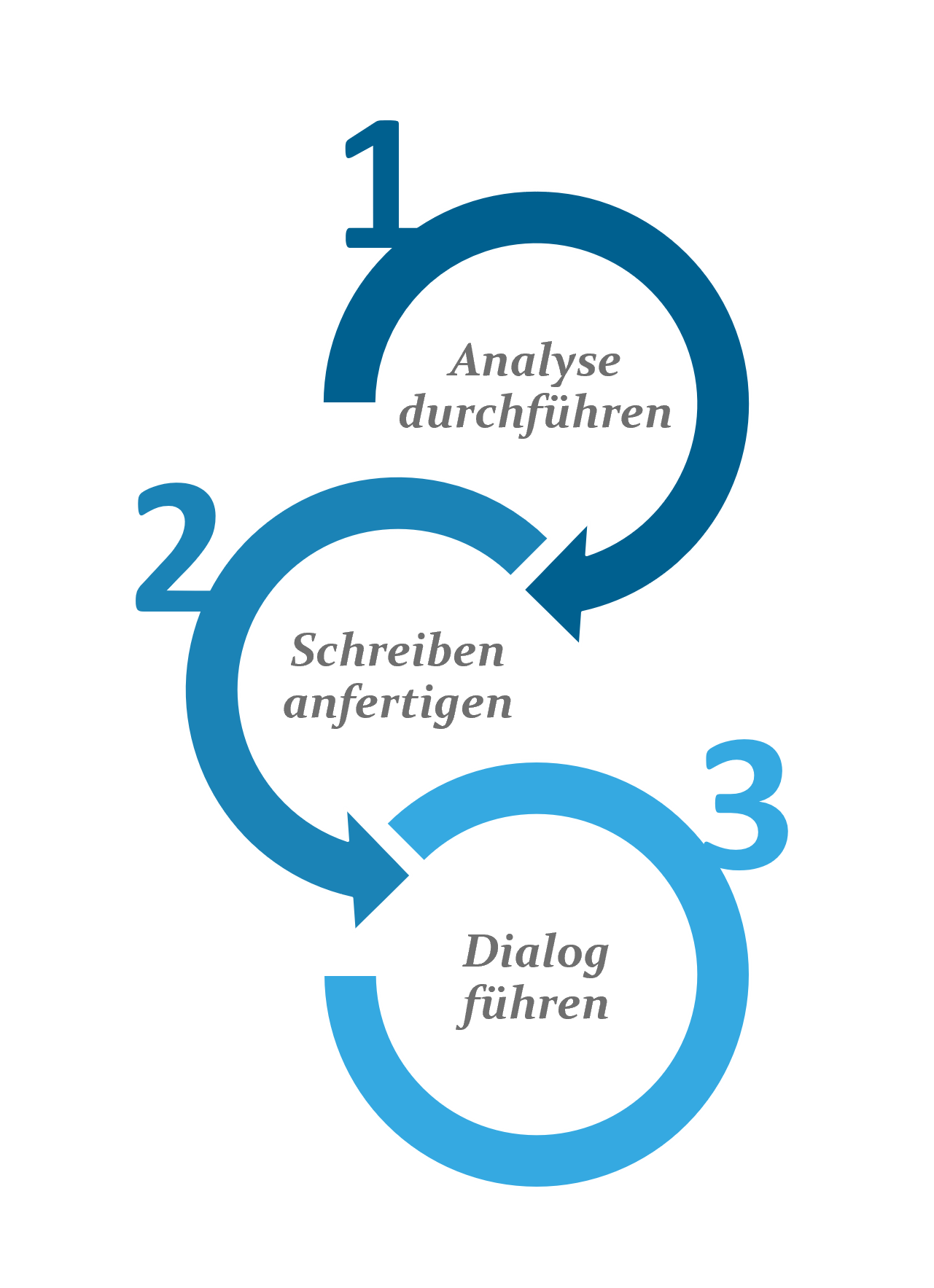

Unser Engagement-Prozess

Was löst ein Engagement aus?

- Auffälligkeiten innerhalb unserer vier Engagement-Prioritäten

- Verstöße gegen anerkannte internationale Standards (auch via ISS) oder gegen unsere ESG-Investment-Policy bzw. das Sustainable Investment Framework der Helaba

- Verschlechterung bestimmter Umwelt KPIs (insb. CO2-Emissionen)

- Kontroverse Berichterstattung

Welche Daten ziehen wir heran?

- Nachhaltigkeitsberichte der Unternehmen

- ESG-Daten (u.a. CO2-Emissionen) und -berichte

- Mediale Berichte

Die Erkenntnisse aus den geführten Dialogen fließen in unsere individuelle Risikobeurteilung der Emittenten ein. Dies kann die Gewichtungsempfehlungen insbesondere in nachhaltigkeitsbezogenen Fonds beeinflussen. In letzter Instanz ist auch ein Ausschluss aus dem investierbaren Universum möglich.

Eine ausführliche Beschreibung des Engagement-Prozesses finden Sie im Sustainable Investment Framework der Helaba.

Engagement-Resultate

Helaba Invest und ISS ESG konnten sich erfolgreich für die Implementierung wirkungsvoller Klimastrategien und -ziele einsetzen und Unternehmen im Hinblick auf kontroverse Geschäftsfelder sowie deren Auswirkungen sensibilisieren. Zudem wurde auf die Integrationsmöglichkeiten grüner Finanzinstrumente in die Kapitalstruktur aufmerksam gemacht.

Stimmrechtsausübung

Als Kapitalanlagegesellschaft vertreten wir die Interessen und Stimmrechte unserer Anleger gegenüber Aktiengesellschaften. Bei der Stimmrechtsausübung handeln wir ausschließlich im Interesse der Anleger des jeweiligen Investmentvermögens. Stimmrechte für alle börsennotierte Aktiengesellschaften werden durch die Mandatierung der ISS Europe Ltd. (Institutional Shareholder Services) ausgeübt.

Weitere Informationen zu unserer Stimmrechtsausübung finden Sie im Sustainable Investment Framework der Helaba und hier.

Wissen entscheidet.

Die SFDR 2.0 – Ein Überblick zu zentralen Punkten und ausgewählten Fragestellungen

Die EU-Offenlegungsverordnung (Sustainable Finance Disclosure Regulation, SFDR) trat im März 2021 mit der Absicht in Kraft harmonisierte Transparenzanforderungen zu schaffen, die festlegen, wie Finanzmarkteilnehmer Nachhaltigkeitsinformationen auf Unternehmens- und Produktebene offenlegen müssen. Nach knapp fünf Jahren Anwendung der SFDR 1.0 ist neben erheblichen operativen Umsetzungsproblemen und gestiegener Komplexität deutlich geworden, dass insbesondere die Transparenzvorschriften für Finanzprodukte in Artikel 6, 8 und 9 SFDR irrtümlich als Produktkategorien bzw. Qualitäts-Label für Nachhaltigkeit genutzt und als solche vermarktet wurden. Um Greenwashing zu vermeiden und die Wirksamkeit der Vorschrift zum Übergang zu einer nachhaltigen Wirtschaftsweise im Einklang mit den strategischen Zielen der EU zu stärken, hat die EU für das vierte Quartal 2025 eine Überarbeitung der SFDR vorgesehen und zuletzt einen entsprechenden Vorschlag für eine SFDR 2.0 veröffentlicht.

Transformation finanzieren: Mit Anleiheninvestments den grünen Wandel vorantreiben

Der grüne Strukturwandel der Wirtschaft ist in vollem Gange – und er ist, gemessen an den bisherigen Erfolgen, bemerkenswert verlaufen. Seit 1990 wurden die Treibhausgasemissionen in der EU um nahezu 37% gesenkt. Dies stellt eine beachtliche Leistung dar, wenn man bedenkt, dass die Wirtschaft in diesem Zeitraum im jährlichen Mittel von 1,7% gewachsen ist. Allerdings ist der Großteil der Senkung auf die Stilllegung und Modernisierung ineffizienter und emissionsintensiver Industrieanlagen sowie Kohlekraftwerke in Osteuropa zurückzuführen. In der Folgezeit konnten durch den verstärkten Ausbau erneuerbarer Energien, Effizienzmaßnahmen und gezielte Klimapolitik weitere Fortschritte erreicht werden – vor allem im Stromsektor. Das vorhandene Potenzial ist jedoch mittlerweile weitgehend ausgeschöpft.

Treffen wir uns auf dem Institutional Money Kongress 2026?

Am 24. und 25. März 2026 ist es im Congress Center Messe Frankfurt wieder so weit: Der Institutional Money Kongress wird für zwei Tage zur wichtigsten Informationsplattform für institutionelle Investoren im deutschsprachigen Raum.

Wir freuen uns sehr, Sie in unserer Lounge Nr. 29 zu empfangen.

Melden Sie sich gleich für unseren Workshop und/oder das Gruppengespräch an!