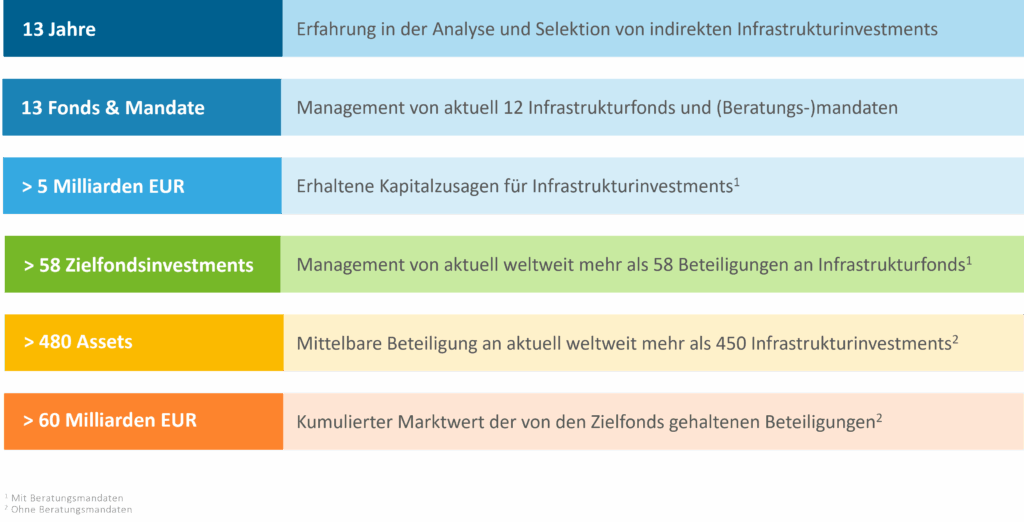

Mit mehr als zehn Jahren Erfahrung haben wir uns als zuverlässiger Experte im Bereich Infrastrukturinvestments etabliert. Wir agieren auf der einen Seite als Strategieberater, auf der anderen Seite sind wir Investor und Dachfondsmanager für Infrastrukturinvestitionen. Dabei investieren wir ausschließlich indirekt.

„Ohne eine funktionierende Infrastruktur wird es auf Dauer kein nachhaltiges Wachstum geben. Die Einbindung von privatem Kapital ist hierfür unerlässlich.“

Investitionen in die Assetklasse Infrastruktur

Für institutionelle Investoren stellt die direkte Investition in Infrastruktur häufig eine Herausforderung dar, da dies den Aufbau eigener Kapazitäten und Ressourcen sowie spezialisiertes Know-how in einer heterogenen Assetklasse erfordert. Als Alternative bieten sich indirekte Investitionen über spezialisierte Infrastrukturfonds an. Auch hier sind eine tiefgreifende Investmentexpertise und ein geeignetes Netzwerk von entscheidender Bedeutung, um aus einem breiten Angebot die besten Anlagechancen und die für die jeweilige Strategie optimalen Fondsmanager zu identifizieren.

Denn die Investitionen müssen ein attraktives Renditeplus gegenüber liquiden Anlagen bieten. Die traditionellen Buy-and-hold-Strategien von Bestandsanlagen allein reichen nicht mehr aus, um diese Überrenditen zu erzielen. Daher ist es entscheidend, Manager zu identifizieren, die über die notwendige professionelle Expertise und Erfahrung verfügen. Nur sie sind in der Lage, in zunehmend komplexen Strukturen attraktive Mehrwerte für Investoren zu generieren und dabei deutliche Renditeaufschläge gegenüber liquiden Anlageklassen wie Anleihen zu erzielen.

Bei Helaba Invest verstehen wir die Dynamik des Infrastrukturmarktes und setzen auf innovative Investmentansätze, um unseren Kunden nachhaltige Renditen zu bieten.

Sie sehen gerade einen Platzhalterinhalt von Standard. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Weitere InformationenErfahrung und weitreichendes Netzwerk

Unser weitreichendes Netzwerk zu über 200 Infrastrukturfondsmanagern weltweit ermöglicht es institutionellen Investoren, Zugang zu den besten und leistungsstärksten Fondsanbietern in diesem Segment zu erhalten. Dies kann entweder durch individuelle Mandatslösungen oder durch auf europäische Core-Infrastruktur ausgerichtete Mehranlegerfonds erfolgen.

Infrastruktur – stabiler Hafen in volatilen Gewässern

Traditionelle Infrastrukturanlagen dienen der Grundversorgung eines Landes mit Strom, Wärme und Wasser oder tragen wesentlich zum wirtschaftlichen Wachstum bei. Die Einnahmen dieser Unternehmen sind typischerweise durch Regulierung, Konzessionen oder langfristige Verträge unmittelbar an die Inflation geknüpft und führen in Zeiten hoher Inflation zu spürbar steigenden Einnahmen bzw. Überrenditen. Nicht regulierte Infrastruktureinrichtungen wie Häfen, Flughäfen oder Fernwärmenetze profitieren von hohen Markteintrittsbarrieren und monopolartigen Strukturen, die es ihnen erlauben, höhere Kosten zumindest teilweise oder zeitversetzt an ihre Kunden weiterzugeben.

Neben dem direkten oder indirekten Inflationsschutz zeichnen sich Infrastrukturinvestments typischerweise durch eine hohe Widerstandsfähigkeit gegen konjunkturelle Schwankungen aus. Dieses gilt speziell für Infrastrukturanlagen mit Grundversorgungscharakter oder Dienstleistungen des Transport- oder Kommunikationswesens, welche für das Funktionieren einer modernen Wirtschaft unverzichtbar sind. Diese Anlagen zeichnen sich in der Regel durch eine wenig volatile Nachfrage und langfristig stabile Erträge aus und korrelieren aufgrund dessen nicht bzw. nur in geringem Maße mit den traditionellen Anlagenklassen.

Die nur geringe Korrelation mit traditionellen Assetklassen stellt auch eines der Hauptmotive dar, warum institutionelle Investoren in Alternative Assetklassen investieren.

Individuelle Lösungen durch persönliche Beratung

Nicht zuletzt durch die persönliche Betreuung eines jeden Mandates durch einen erfahrenen Portfolio Manager stehen wir für passgenaue Lösungen, die sich auch im aktuellen Kapitalmarktumfeld durch ein ansprechendes Rendite-/ Risikoprofil auszeichnen.